Готовый бизнес-план предприятия по производству сыровяленых мясных деликатесов

* В расчетах используются средние данные по России

909500 ₽

Стартовые вложения

1 322 700 ₽

Выручка

6 месяцев

Срок окупаемости

1. РЕЗЮМЕ ПРОЕКТА

Цель проекта – организация предприятия по производству сыровяленых мясных деликатесов в г. Нижнем-Новгороде. Ценовая категория – премиум. Реализация осуществляется через несетевые продуктовые магазины, магазины разливного пива и заведения HoReCa высокого ценового сегмента. Благодаря простой технологии изготовления, отсутствию большого количества производственного оборудования, проект отличается низким уровнем инвестиционных и операционных затрат, что значительно повышает его конкурентоспособность. Также в основе конкурентоспособности предприятия лежит оригинальность рецептов, используемых в производстве, что позволяет дифференцироваться от конкурентов.

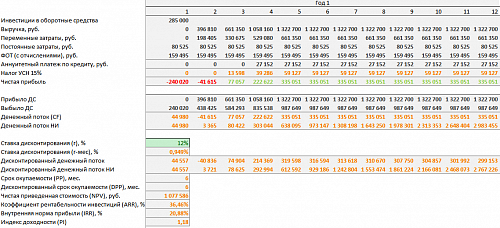

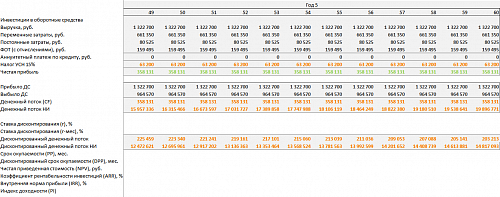

На фоне введения западных санкций и антисанкций, процесс импортозамещения реализуется достаточно успешно. Учитывая этот фактор, а также то, что на рынке на сегодняшний день существует малое количество аналогичной продукции, проект представляется в высшей степени эффективным и привлекательным для инвестора. Основные показатели эффективности приведены в Табл.1.

Таблица 1. Основные показатели эффективности проекта

|

Срок окупаемости (PP), мес. |

6 |

|

|

Дисконтированный срок окупаемости (DPP), мес. |

6 |

|

|

Чистая приведенная стоимость (NPV), руб. |

1 077 586 |

|

|

Коэффициент рентабельности инвестиций (ARR), % |

36,46% |

|

|

Внутренняя норма прибыли (IRR), % |

20,88% |

|

|

Индекс доходности (PI) |

1,18 |

|

2. ОПИСАНИЕ КОМПАНИИ И ОТРАСЛИ

Мясные продукты являются одним из наиболее востребованных продуктов питания в мире. В России культура питания предусматривает, как правило, наличие мяса практически во всех блюдах: супах, многих салатах, горячих (вторых блюдах), холодных закусках.

Под мясными продуктами имеются в виду продукты, изготовленные из натурального мяса. ГОСТ Р 52427-2005 приведено определение мясных продуктов: «пищевой продукт, изготовленный с использованием или без использования немясных ингредиентов, в рецептуре которого массовая доля мясных ингредиентов выше 60%».

Также выделяют следующие понятия:

-

мясосодержащий продукт – массовая доля мяса от 5% до 60% включительно;

-

мясорастительный продукт – массовая доля мяса от 30% до 60% включительно, используются растительные ингредиенты;

-

растительно-мясной продукт – массовая доля мяса от 5% до 30% включительно, используются растительные ингредиенты;

-

аналог мясного продукта – пищевой продукт, аналогичный мясному продукту по органолептическим показателям, изготовленный по мясной технологии с использованием немясных ингредиентов животного и/или растительного, и/или минерального происхождения, с массовой долей мясных ингредиентов не более 5%.

Наибольшая доля потребления мяса в России приходится на свинину и птицу – порядка 80% от общего объема.

Рынок мяса в России является крупнейшим из продовольственных, опережая зерновой и молочный рынки. Тем не менее, совокупная емкость рынка в 2015 году сократилась, продолжая тренд прошлых лет. По оценкам Института конъюнктуры аграрного рынка (ИКАР), в 2015 году она составила 1,6 млн. тонн, что на 1,6% ниже 2014 года. Темп снижения, однако, уменьшился – с 2,8% в 2014 году. Исходя из официальных данных по численности населения России, среднедушевое годовое потребление мяса составляет на конец 2015 года 72,6 кг/чел.

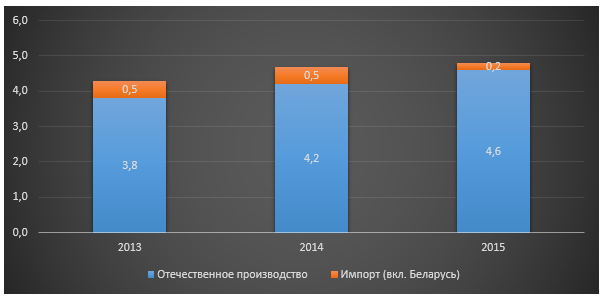

В то же время, благодаря программе импортозамещения, растет доля отечественных производителей, что подтверждается данными ИКАР и Росстата. Импорт мяса в Россию сократился с 1,8 млн. тонн в 2014 году до 1,2-1,3 млн. тонн в 2015 (-33%). Основными факторами оказались: запрет поставок свинины из ЕС, падение курса рубля, из-за которого импортная продукция оказалась фактически неконкурентоспособной.

Совокупный выпуск мяса российскими предприятиями в 2015 году вырос примерно на 5%, при этом, наибольшие темпы роста показало птицеводство (+8% к 2014 г.). Свиноводство растет одинаковыми темпами на протяжение последних лет (+4,5% к 2014 г.); выпуск говядины стабильно сокращается (-1,1% к 2014 г.). Наблюдается тенденция увеличения доли корпоративных производителей за счет снижения доли частных подсобных хозяйств. Как часть сектора птицеводства, наиболее активно растет производство мяса индейки – она становится все более популярной в России.

Рисунок 1. Динамика емкости рынка мяса свинины в 2013-2015 гг., млн. тонн

Рисунок 2. Динамика емкости рынка мяса птицы в 2013-2015 гг., млн. тонн

Рисунок 3. Динамика емкости рынка мяса говядины в 2013-2015 гг., млн. тонн

Динамика цен на мясо различна для каждого сегмента рынка. Однако общим влияющим фактором стало снижение платежеспособности населения, которое привело к сдерживанию и даже некоторому снижению оптовых цен к концу 2015 года на фоне роста себестоимости продукции. При этом, розничные цены практически не снижались; цены на говядину, наоборот, снижаясь в опте, росли в рознице.

Негативные экономические факторы в 2014-2015 годах привели к отсутствию новых проектов в сфере животноводства. Инвестирование в развитие осуществлялось только уже существующими крупными игроками рынка за счет налаженных связей с банками, наличия относительно ликвидных активов, более низкой стоимостью капитала по сравнению с новыми игроками.

По данным ИКАР, в 2016 году ожидается реализация двух противоположных тенденций в отрасли. С одной стороны, рост производства свинины и птицы будет расти – в первую очередь за счет отечественных производителей при снижении импорта. С другой стороны, снижение потребительской способности и сокращение потребления. Ожидается смещение спроса в сторону наиболее дешевого белка – куриного мяса. На этом фоне ожидается дальнейшее снижение оптовых цен на другие виды мяса, что, при росте себестоимости, может привести к уходу с рынка ряда игроков.

Преимуществом для производителей может стать освоение экспортных рынков. Учитывая слабые позиции рубля по отношению к мировым валютам, российская продукция может стать в высшей степени конкурентоспособной на зарубежных рынках. В 2015 году объем экспорта уже повысился, достигнув поставленной цели в 100 тыс. тонн в весе продукта. Увеличивается объем экспорта в страны Таможенного союза, проведены тестовые поставки мяса говядины, курицы и индейки в такие страны как Бахрейн, ОАЭ, Иордания, ряд стран Африки.

С января по март 2016 года скота и птицы (в живой массе) произведено на 188,6 тонн больше, чем за аналогичный период 2014 года (+8,4%). Прирост произошел за счет роста производства:

-

свиней на убой – на 13,6%;

-

птицы – на 6,8%;

-

крупного рогатого скота – на 1,9%.

За январь-март 2016 года промышленное производство говядины выросло на 11,8% по отношению к соответствующему периоду 2015 года. Производство свинины – на 12,0%. Производство мяса птицы – на 5,9%.

В январе – марте 2016 года импорт мяса в натуральном выражении вырос на 2,6% по сравнению с аналогичным периодом 2015 года; в стоимостном выражении это составило на 25,4% меньше.

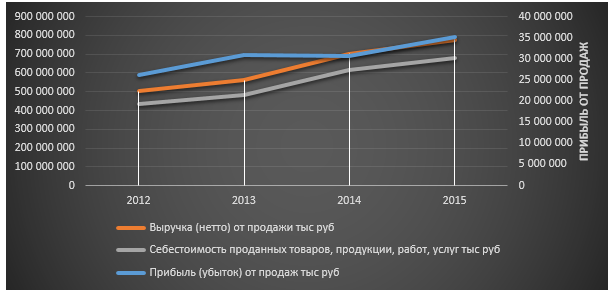

Рисунок 4. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., тыс. рублей

Как показывает анализ рынка, производство мясных продуктов – в том числе и мясных деликатесов – является перспективным направлением деятельности. Лояльность клиентов в высоком ценовом сегменте значительно выше, чем в среднем и низком. Основной упор в развитии проекта делается на повышение узнаваемости бренда и формирование лояльной аудитории конечных потребителей.

Предприятия организуется в арендованном помещении на территории промышленного комплекса в г. нижнем Новгороде. Нижний Новгород – город в Центральной России, административный центр Приволжского федерального округа и Нижегородской области. Важный экономический, промышленный, научно-образовательный и культурный центр. Население города – 1,27 млн. чел.

Предприятие организуется «с нуля», инвестиционные затраты направлены на приобретение основных средств и формирование фонда оборотных средств до выхода предприятия на окупаемость.

3. ОПИСАНИЕ ТОВАРОВ И УСЛУГ

Предприятие производит сыровяленые мясные деликатесы из свинины и говядины в вакуумной упаковке. Продукция соответствует требованиям ГОСТ 22708-2015 «Изделия колбасные сырокопченые и сыровяленые».

Продукция изготавливается из высококачественного сырья отечественных производителей. Все сырье имеет сертификаты соответствия, ветеринарные заключения и прочие необходимые разрешительные документы. Технология изготовления – так называемая «домашняя» без использования консервантов, усилителей вкуса и прочих добавок. Максимальный срок хранения готовой продукции в вакуумной упаковке при комнатной температуре – 1 месяц.

Упаковка – мягкая полиэтиленовая пленка с логотипом производителя и всеми необходимыми маркировками в соответствии с законодательством РФ: состав, срок и условия хранения, информация о производителе и так далее. Вес нетто каждой единицы – 350 г (±5%).

Таблица 2. Ассортимент проекта и описание товаров

|

№

|

|

|

|

1 |

«Бастурма по-Нижегородски» |

Вяленый деликатес из говядины с добавлением пряных специй |

|

2 |

«Говяжье обострение» |

Деликатес из вяленой говядины в смеси острых перцев и других приправ |

|

3 |

«Почти хамон» |

Деликатес из сыровяленой свинины, изготовленный с максимальным соответствием традиционному испанскому рецепту из российского мясного сырья |

|

4 |

«Коньячная свинка к пиву» |

Деликатес из сыровяленой свинины, вымоченной в коньяке с добавлением трав и острых специй |

Таблица 3. Переменные затраты и цена реализации

|

|

|

|

|

|

|

1 |

Бастурма по-Нижегородски, 350 г |

102 |

100% |

205 |

|

2 |

Говяжье обострение, 350 г |

108 |

100% |

216 |

|

3 |

Почти хамон, 350 г |

96 |

100% |

191 |

|

4 |

Коньячная свинка к пиву, 350 г |

137 |

100% |

274 |

4. ПРОДАЖИ И МАРКЕТИНГ

Ассортимент проекта приведен и цены реализации приведены в Табл. 2 и Табл. 3. Каналы реализации:

-

заведения сегмента HoReCa – рестораны и кафе, преимущественно ориентированные на широкий алкогольный ассортимент, поскольку вся продукция является хорошей закуской как к легким, так и крепким алкогольным напиткам и может использоваться, например, в качестве компонента «мясной тарелки»

-

магазины разливного пива с ассортиментом высокой ценовой категории

-

несетевые розничные магазины продуктов питания, расположенные в элитных микрорайонах города

Привлечением клиентов и работой с ними занимаются торговые представители в соответствии с установленным планом продаж.

Целевая аудитория (конечные потребители) – преимущественно мужчины в возрасте 23 – 50 лет, с высоким уровнем дохода (от 50 000 рублей), с различной регулярностью употребляющие алкогольные напитки.

Используются смешанные методы продвижения: самостоятельное продвижение клиентами, самостоятельное продвижение бренда производителем, совместное продвижение. Задачи по продвижению определяются на месяц вперед в соответствии с запланированным рекламных бюджетом.

К самостоятельному продвижению производителем можно отнести следующие мероприятия:

-

печать и распространение рекламных листовок в местах продажи продукции проекта

-

повышение узнаваемости бренда путем рекламы в социальных сетях

Реклама в социальных сетях не охватывает всю целевую аудиторию проекта, поэтому внимание сконцентрировано на следующем сегменте: мужчины в возрасте 23 – 33 года, подписанные на группы и паблики клиентов (дистрибьюторов) проекта, а также на другие заведения HoReCa, паблики об отдыхе в городе. Используются социальные сети vk.com, facebook.com, сервис Instagram.

Наполнение страниц проекта осуществляется в соответствии с контент-планом, предусматривающим публикацию 2-3 записей в день:

-

полезный контент – рецепты самостоятельного приготовления закусок, исторические факты, советы по выбору качественных мясных продуктов (35% объема)

-

развлекательный контент – шутки, истории, интересные факты (25% объема)

-

рекламный контент (20% объема)

-

вовлекающий контент – конкурсы, опросы, розыгрыши; возможно совместное проведение с клиентами (20% объема)

В основе конкурентоспособности проекта лежит высокое качество продукции, при изготовлении которой используется только высококачественное сырье, и не используются консерванты, красители и прочие добавки. На этом факте особенно акцентируется внимание во всех рекламных мероприятиях. Особенности рецептуры и технологии изготовления обеспечивают действительно оригинальный вкус продукции при высоких органолептических показателях.

На сегодняшний день в городе представлена продукция трех производителей, которых можно отнести к прямым конкурентам проекта. Сравнительные характеристики приведены в Табл. 3.

Таблица 3. Сравнительные характеристики проекта и конкурентов

|

№

|

|

|

|

1 |

Проект |

Производство расположено в регионе сбыта. Используется качественное сырье, не используются консерванты и красители. Удобная логистика собственным транспортом, высокая скорость реакции на запросы клиента. Небольшой ассортимент |

|

2 |

Снеки-шмеки |

Производство – Москва, что означает длинное логистическое плечо и низкую скорость реакции; собственного склада в регионе нет. Более широкий ассортимент (12 наименований), цена на 10-15% ниже. Промышленный способ производства с использованием химических добавок. Неоригинальные вкусы, средние органолептические характеристики |

|

3 |

Мечта мясоеда |

Производство – Екатеринбург, что означает еще более длинное логистическое плечо. Однако, распространяется через нижегородского дистрибьютора снеков. Промышленный способ производства, узкий ассортимент, низкие органолептические характеристики. Цена – на 15-20% ниже |

|

4 |

Мясной рай |

Производство – Москва, нет собственного склада в регионе. Широкий ассортимент, высокие органолептические показатели, промышленный способ производства с использованием большого количества добавок. Достаточно широкая клиентская сеть. Уровень цен соответствует ценам проекта |

Спрос на продукцию проекта на имеет выраженной сезонности, поскольку мясные деликатесы могут употребляться в пищу как самостоятельно, так и в качестве закусок к легким алкогольным напиткам, спрос на которые выше летом, и крепким напиткам, спрос на которые выше зимой. Плановые объемы продаж приведены в Табл. 4.

Таблица 4. Плановые объемы продаж

|

ТОВАР/УСЛУГА

|

|

|

|

|

|

|

1 |

Бастурма по-Нижегородски, 350 г |

2 000 |

205 |

409 200 |

204 600 |

|

2 |

Говяжье обострение, 350 г |

1 000 |

216 |

216 000 |

108 000 |

|

3 |

Почти хамон, 350 г |

1 500 |

191 |

286 500 |

143 250 |

|

4 |

Коньячная свинка к пиву, 350 г |

1 500 |

274 |

411 000 |

205 500 |

|

Итого:

|

|

|

5. ПЛАН ПРОИЗВОДСТВА

Предприятие располагается на арендуемой площади в пределах промышленного комплекса. Помещение имеет площадь 30 м2, соответствует всем требованиям надзорных органов РФ. Подключены все коммуникации, имеются удобные подъездные пути.

Технология производства не требует наличия специализированного оборудования. Мясо выдерживается в специях и соли, либо вымачивается в специальном рассоле (например, «Коньячная свинка к пиву»), после чего вялится в подвешенном состоянии. Все операции проводятся специалистами проекта вручную. Цикл производства занимает порядка 27-30 календарных дней. План производства составляется поточно с учетом планируемых объемов продаж.

После достижения мясом требуемого состояния оно нарезается и фасуется в вакуумную упаковку. Фасованная и упакованная продукция складывается в картонные коробки. Возможны два варианта укладки:

-

по сорту – если товар производится на склад, в одной коробке один сорт продукции

-

в соответствии с конфекционной картой – если товар подлежит отправке клиенту в соответствии с заказом, в коробку укладывается необходимое количество товара разных сортов

В производстве используется только высококачественное сырье отечественных производителей. Сырье в обязательном порядке должно иметь все сертификаты – соответствия, ветеринарные и прочие. Готовая продукция два раза в месяц проходит добровольный выборочный контроль качества в НИИ «Пищепром».

Доставка готовой продукции клиентом осуществляется на личном автомобиле инициатора проекта. Возможна доставка в день заказа, что является существенным конкурентным преимуществом.

6. ОРГАНИЗАЦИОННЫЙ ПЛАН

Основой команды проекта является его инициатор, который выполняет все управленческие функции, а также ряд других. Для этого он обладает всеми необходимыми знаниями и навыками в области предпринимательства и пищевого производства. Рецептура и технология производства разработаны непосредственно инициатором проекта; технология признана соответствующей требованиям проекта и нормативной документации (ГОСТ) на основе проведенных проверок качества в НИИ «Пищепром».

В качестве организационно-правовой формы выбрано ИП. Форма налогообложения – УСН с объектом налогообложения «доходы минус расходы», ставка – 15%. Организационная структура предприятия проста и подразумевает линейное подчинение всех работников инициатору проекта. Бухгалтерия передана на аутсорсинг.

Поскольку производственный цикл составляется примерно один месяц, продажи в первый месяц реализации отсутствуют. Этот период можно считать подготовительным. В течение периода заключаются договоры поставки с клиентами (работу ведет инициатор проекта), а также ведется подбор персонала. Со второго месяца начинается этап операционной деятельности.

Таблица 5. Штатное расписание и фонд оплаты труда

|

|

|

|

|

|

|

Административный |

||||

|

1 |

Бухгалтер |

2 500 |

1 |

2 500 |

|

Производственный |

||||

|

6 |

Работник цеха |

25 000 |

2 |

50 000 |

|

7 |

Упаковщик |

20 000 |

1 |

20 000 |

|

Торговый |

||||

|

13 |

Торговый представитель |

25 000 |

2 |

50 000 |

|

Итого:

|

|

|||

|

|

|

|||

|

|

|

|||

7. ФИНАНСОВЫЙ ПЛАН

Финансовый план составлен на пятилетний срок и учитывает все доходы и расходы проекта. Под доходами понимается выручка от операционной деятельности; прочие доходы (от инвестиций, от реализации основных средств) не предусмотрены. Ежегодная выручка после выхода на плановые объемы продаж составляет 15,9 млн. руб.; чистая прибыль после уплаты налогов – 4,0 млн. руб.

Инвестиционные затраты по проекту – 909 500 руб., из которых собственные средства инициатора проекта – 500 000 рублей. Недостающий объем планируется покрыть с помощью привлечения банковского кредита на срок 24 месяца со ставкой 18% годовых. Погашение кредита осуществляется аннуитетными платежами, кредитные каникулы – три месяца.

Таблица 6. Инвестиционные затраты

|

|

НАИМЕНОВАНИЕ

|

|

|

Недвижимость |

||

|

1 |

Подготовка производственного помещения |

100 000 |

|

Оборудование |

||

|

4 |

Комплект оборудования основного цикла |

270 000 |

|

5 |

Аппарат вакуумной упаковки |

49 500 |

|

Нематериальные активы

|

||

|

11 |

Сертификация продукции |

15 000 |

|

12 |

Стартовая рекламная кампания |

70 000 |

|

Оборотные средства

|

||

|

16 |

Оборотные средства |

285 000 |

|

17 |

Закупка сырья |

120 000 |

|

Итого:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Переменные затраты включают расходы на приобретение сырья, электроэнергию, затраченную в процессе производства, а также упаковочные материалы (Табл. 3). Постоянные затраты (Табл. 7) включают арендную плату, рекламу, коммунальные платежи, амортизационные отчисления и другие периодические расходы. Размер амортизационных отчислений определяется линейным методом исходя из срока полезного использования основных средств в пять лет.

Таблица 7. Постоянные затраты

|

НАИМЕНОВАНИЕ

|

|

|

|

1 |

Арендная плата |

24 000 |

|

2 |

Реклама |

35 000 |

|

3 |

Коммунальные платежи |

5 000 |

|

4 |

Телефония и интернет |

1 200 |

|

5 |

Амортизация |

5 325 |

|

6 |

Коммерческие расходы |

3 000 |

|

7 |

Управленческие расходы |

2 000 |

|

8 |

Контроль качества |

5 000 |

|

Итого:

|

|

Подробный финансовый план приведен в Прил. 1.

8. ОЦЕНКА ЭФФЕКТИВНОСТИ

Оценка эффективности и инвестиционной привлекательности проекта проводится на основе детального анализа финансового плана и простых и интегральных показателей эффективности (Табл. 1). Для учета изменения стоимости денег во времени используется метод дисконтирования денежных потоков. Ставка дисконтирования – 12%.

Простой (PP) и дисконтированный (DPP) срок окупаемости – 6 месяцев. Чистая приведенная стоимость (NPV) – 1,08 млн. руб. Внутренняя норма прибыли (IRR) – 21%. Индекс доходности (PI) – 1,18. Все эти показатели свидетельствуют о высокой эффективности и инвестиционной привлекательности проекта.

9. ГАРАНТИИ И РИСКИ

Для оценки рисков, связанных с реализацией проекта, проводится анализ внутренних и внешних факторов. К внутренним факторам можно отнести:

- несоответствие качества производимой продукции требованиям проекта и рынка – может быть вызвано различными причинами: несоблюдение технологии, некачественное сырье; необходимо проводить постоянный мониторинг качества продукции и определять причины отклонений, а затем незамедлительности их устранять

К внешним факторам можно отнести:

-

появление на рынке прямых конкурентов с аналогичными товарами – не представляется критичным для проекта по причине уникальных рецептуры и технологии, применяемых в проекте; необходимо в кратчайшие сроки сформировать лояльную аудиторию за счет PR-мероприятий

-

рост цен на сырье – представляется вероятным; частично может быть компенсировано за счет рентабельности предприятия; в случае существенного роста цен на сырье неизбежно повышение цен на готовую продукцию, что не является высоко критичным по причине системности проблемы – все конкуренты будут вынуждены пойти на такой же шаг

10. ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ

Финансовый план

Денис Мирошниченко

(c) www.openbusiness.ru — портал бизнес-планов и руководств по открытию малого бизнеса