Как открыть свой банк с нуля

Запуск финансового учреждения — дорогое удовольствие. Затраты на покупку помещений под офисы, получение лицензии, наем сотрудников легко перешагивают отметку в 500 млн руб. Если выбрать универсальный формат работы, расходы составят более 1 млрд руб. Зато после завершения срока окупаемости предприятие начнет приносить высокую прибыль. Рентабельность капитала на уровне 24,64 % — достижимый результат. Это реальные цифры. Такие результаты показал «Тольяттихимбанк» в 2021 г. В статье пойдет речь о том, как открыть банк с нуля. Будет обозначена сумма расходов и описан процесс подготовки к старту работы.

1. Перспективы банковского бизнеса

2. Достоинства и недостатки

3. Целевая аудитория банка

4. Анализ рынка

5. Форматы работы

6. Выбор помещения

7. Необходимое оборудование

8. Регистрация банка

9. Получение лицензии

10. Сбор документов

11. Начальные инвестиции

12. Сроки окупаемости

Перспективы банковского бизнеса

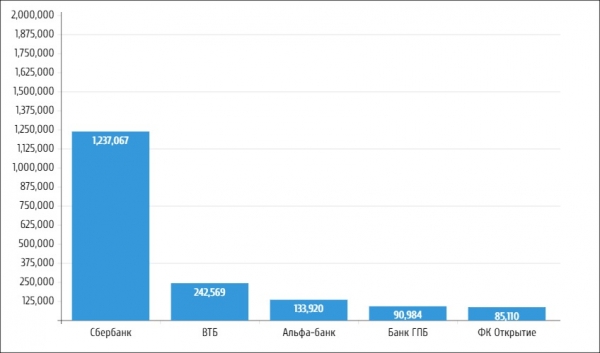

Прибыль крупных банков за 2021 г. в млн руб.

Банкинг доступен бизнесменам с весомым стартовым капиталом. Для налаживания взаимодействия с государственными структурами понадобятся устойчивые связи. Их нарабатывают годами. Если все получится, в руках предпринимателя окажется актив с высокой доходностью.

В финансовой сфере есть свои риски. Нужно нести ответственность перед заемщиками и депозитариями, государством. Все обязательства должны быть исполнены. В противном случае Центробанк заморозит или отзовет лицензию, контролирующие органы наложат крупный штраф, а прокуратура откроет уголовное дело.

Достоинства и недостатки

Чтобы создать банк, нужно вложиться в дело по-крупному. Но и доходность высока. Если взять отчетность коммерческих структур по форме 102, которая размещена на сайте ЦБ, то можно посмотреть размер прибыли. На пятидесятой строчке по рейтингу показателя расположен ООО «Банк Аверс». В 2021 г. он получил прибыль в размере 2 115,73 млн руб. Есть и другие плюсы:

- экономия на комиссиях за эквайринг для дополнительного бизнеса;

- покрытие кассовых разрывов за счет собственного банка.

Не обошлось без минусов. К их числу можно отнести многочисленные риски, которые возникают при запуске финансовой структуры. Основной — нарушение макроэкономической стабильности.

В России внешнеполитические потрясения негативно влияют на доходы граждан и бизнеса. Предсказать, что будет через год, невозможно.

Очередные санкции стран Запада способны перекрыть кислород. Так было в начале 2022 г. Некоторые финансовые структуры отключили от международной системы передачи данных SWIFT. Остальные недостатки:

- Изменение ключевой ставки. В марте 2021 г. она была на уровне 4,5 %, а в феврале 2022 г. выросла до 20 % годовых. При таких скачках кредитование останавливается.

- Рестрикции Запада. Европейские и американские политики одним росчерком пера могут закрыть целое направление деятельности. От этого нет реальной защиты.

Чтобы открыть свой банк, нужно взвесить все за и против. Все недостатки с лихвой покрывают размеры прибыли. Но это касается идеальных условий жизни в стране. Малейшая паника провоцирует вкладчиков забирать деньги с депозитов, уменьшая объем финансов на балансе кредитного учреждения.

Целевая аудитория банка

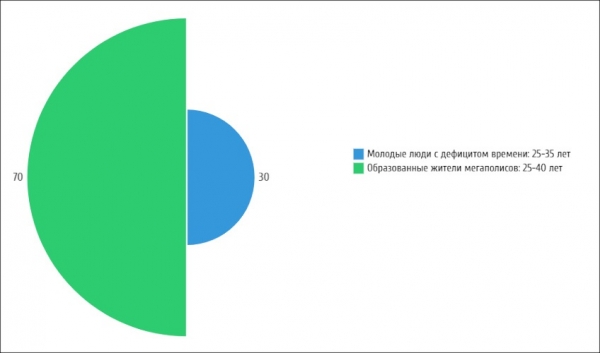

Ядро целевой аудитории

Ядро целевой аудитории банка состоит из двух сегментов. К первому относятся молодые люди возрастом от 25 до 35 лет, которые всегда в движении. Для них подходят онлайн-продукты. Они не любят посещать отделения, управляют счетом при помощи смартфона. Второй сектор — взрослые жители крупных городов в возрасте от 25 до 40 лет. У них есть семья, цели и желания. Собственных денег не хватает, поэтому есть потребность в получении кредитов.

Анализ рынка

С 2020 г. в России наблюдается экономический кризис. Банковский сектор ощущает на себе влияние негативных последствий. Выдача кредитов замедлилась, ипотечный рынок выживает благодаря государственной поддержке. В сложные времена вкладчики снимают деньги с депозитов, оставляя финансовые структуры без капитала.

Выдача денег в кассе

Но экономика постепенно адаптируется к трудным условиям. Иностранный бизнес уходит из РФ, его место тут же занимают российские компании. Влияние западных инвестиций минимально, начинается внутреннее развитие страны. Предпринимателям понадобятся деньги на организацию импортозамещения, а граждане рано или поздно снова начнут брать кредиты, когда почувствуют наступление стабильной экономической ситуации.

Форматы работы

Перед тем, как открыть свой банк с нуля, бизнесмену стоит выбрать направление деятельности. Их насчитывается пять:

|

Формат |

Универсальный |

Инвестиционный |

Ипотечный |

Сберегательный |

Рыночный |

|

Физ. лица |

+ |

|

+ |

+ |

+ |

|

Компании |

+ |

+ |

+ |

+ |

+ |

|

Кредиты |

+ |

+ |

|

+ |

|

|

Брокерские услуги |

+ |

+ |

|

|

+ |

|

Депозиты |

+ |

|

|

+ |

|

|

Переводы |

+ |

|

|

|

|

|

Ипотека |

+ |

|

+ |

|

|

Универсальный банк оказывает максимум услуг как физическим лицам, так и юридическим. Коммерческая структура принимает депозиты, выдает кредиты, выполняет переводы и выступает в качестве брокера на рынке ценных бумаг. Компания оформляет ипотечные кредиты, зарабатывает на комиссиях с перевода.

Инвестиционная финансовая структура взаимодействует только с компаниями. Она организует выпуск акций для привлечения инвестиций, оказывает посреднические банковские услуги. Кредитование бизнеса — побочное направления деятельности.

Ипотечные компании работают лишь на рынке жилой и коммерческой недвижимости. Они предлагают взять в кредит жилье под залог.

Сберегательные банки ориентируются на прием депозитов, кредитуют юридических лиц и граждан за счет привлеченных средств. Рыночные учреждения оказывают брокерские услуги и занимаются всем, что связано с ценными бумагами.

Есть два варианта развития бизнеса. Первый предполагает узкую специализацию. Так проще отстроиться от конкурентов и занять рентабельную нишу. Второй — максимальный набор услуг для широкой аудитории. Большая база клиентов, но возможность столкновения с крупными конкурентами наподобие «Сбербанка».

Выбор помещения

Понадобится помещения для центрального офиса и филиалов. Такова типичная организационная структура. Базовое подразделение компании лучше разместить в центральном районе города вблизи крупных транспортных развязок. Здание будут посещать пешеходы и автомобилисты. Для первых важно обеспечить безопасные тротуары и близость к остановкам общественного транспорта. Вторая категория клиентов вряд ли захочет посетить офис, если рядом нет парковки со свободными местами.

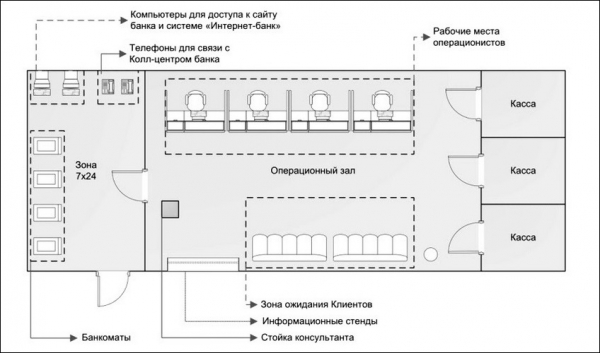

Вариант планировки помещения банка

Минимальная площадь головного подразделения — 100 кв.м. В здании нужно разместить клиентский раздел, подсобки и хранилища. Поэтому открыть банк в маленьком помещении не получится. Чтобы не зависеть от настроений арендодателей, здание лучше выкупить. Ориентировочная стоимость — 190 млн руб.

Филиалы можно разместить в более скромных помещениях. Хватит 70-80 кв.м. площади. Важный фактор — проходимость. Чем больше людей видят вывеску, тем вероятнее шанс заполучить нового клиента. Если брать московские расценки, то аренда дополнительного офиса в пределах третьего транспортного кольца обойдется в 290 тыс. руб. в месяц За помещение ближе к центру придется отдать до 490 тыс.руб.

Помещение банка

Банковская деятельность требует больших энергетических мощностей. Поэтому стоит убедиться в том, что электрическая сеть в помещении удовлетворяет потребностям компании. Нужно выделить клиентскую зону и обеспечить достаточное пространство для бэк-офиса.

Мало сделать ремонт в помещении. Необходимо оформить его в соответствии с визуальным стилем компании. В противном случае центральный и дополнительные офисы будет связывать лишь название бренда на вывеске. Клиенты не смогут воспринимать сеть филиалов как единое целое. Это негативно повлияет на репутацию и узнаваемость.

Необходимое оборудование

Для старта бизнеса нужно оборудовать купленные или арендованные помещения. Вот что нужно минимально, чтобы открыть свой прибыльный банк:

|

Статьи расходов |

Наименования |

|

Оргтехника |

Сканеры, компьютеры, принтеры, телефоны, мини-АТС |

|

Канцтовары |

Бумага для печати, ручки и карандаши, ластики, степлеры |

|

Мебель |

Столы и стулья, стойки на ресепшн, диваны, шкафы |

|

Сейфы |

Для драгметаллов, денег, ценных бумаг и документации |

|

Техника для работы с наличными |

Детекторы подлинности, счетчики купюр, упаковщики |

|

Безопасность |

Сигнализация, СКУД — система контроля и управления доступом |

|

Пожарное оповещение |

Датчики дыма, автоматические системы тушения пожаров |

|

Видеонаблюдение |

Камеры, сервер записи информации и контроля |

Оборудование должно быть новым с действующими сроками гарантии. На рынке наметился тренд по переходу на российское программное обеспечение и компьютерную технику. Государство постепенно вводит запреты на использование компьютеров, ПО зарубежного производства. Лучше заранее выбрать альтернативы для популярных офисных пакетов и обучить сотрудников. Тогда трансформация инфраструктуры пройдет с минимальными издержками.

Детекторы банкнот валют, Docash, Dors, Pro

Цена договорная

Купить

Счетчики банкнот и монет, Cassida, Docash, Dors, Laurel, Magner, Pro, Sbm

Цена договорная

Купить

Табло валют, Cassida, Docash, Kobell, Rubin

Цена договорная

Купить

Сейфы, Aiko, Nobilis, Technomax, Topaz, Valberg, Практик

Цена договорная

Купить

Банковское оборудование, Billcon, Cashpro, Cassida, Cts, Docash, Dors, Geron, Julong, Kisan

Цена договорная

Купить

Банковское оборудование,

Цена договорная

Купить

Регистрация банка

Первое, что нужно для открытия коммерческого банка — государственная регистрация. Индивидуальным предпринимателям не дают лицензии. Поэтому предпочтительная форма собственности: ООО — общество с ограниченной ответственностью или АО — акционерное общество. Коды ОКВЭД:

- 64.92: предоставление займов и кредитов;

- 64.19: финансовое посредничество.

При расширении списка услуг могут понадобиться другие коды. Примеры: 66.12 — брокерские услуги, 66.19 — вспомогательная деятельность в финансовой сфере и 64.99 — предоставление прочих финансовых услуг. Госпошлина составит 4 тыс. руб. Еще понадобится открыть расчетный счет и ежемесячно платить за его обслуживание.

Получение лицензии

Лицензированием банковской деятельности занимается регулятор — ЦБ РФ. Документ можно получить только после проверки суммы уставного капитала. Есть три вида лицензий:

|

№ |

Наименование |

Уставной капитал, руб. |

Описание |

|

1 |

Базовая |

300 млн |

Минимальная финансовая отчетность, но бизнесмен лишается права открывать счета в западных банках, брать на хранение драгметаллы и предоставлять банковские гарантии |

|

2 |

Универсальная |

1 млрд |

Обеспечивает возможность предоставлять все финансовые услуги в Российской Федерации. Доступ к ведению деятельности с заграничными клиентами закрыт |

|

3 |

Генеральная |

3 млрд 600 млн |

Дает максимум свободы бизнесмену. Он может открывать филиалы за рубежом, скупать активы западных банков. Претендовать на лицензию можно через 2 года после регистрации |

Перед тем, как сделать коммерческий банк доступным для выхода на международный рынок, придется ограничиться получением базовой или универсальной лицензии. Перспектива взаимодействия с западными финансовыми учреждениями не столь радужна. Виной тому введение санкций. До стабилизации обстановки лучше работать внутри страны.

Полный список и описание лицензий доступны в Федеральном законе № 395-1 «О банках и банковской деятельности».

Сбор документов

Для получения лицензии нужно передать в Центральный Банк следующие документы:

- Заявление.

- Полный бизнес-план финансового учреждения;

- Учредительные документы компании.

- Протокол собрания учредителей.

- Квитанция об оплате госпошлины.

- Копии документов (заверенные у нотариуса), подтверждающие госрегистрацию учредителей будущего банка.

- Анкеты соискателей на пост руководителя учреждения, главного бухгалтера, их замов.

- Заключение аудиторов о достоверности финансовых отчетов учредителей как юридических лиц.

- Подтверждение источников происхождения денег, которые учредители вносят в уставной капитал как физические лица.

- Бумаги для формирования заключения о соблюдении компанией требований проведения кассовых операций.

- Копия ходатайства в ФАС — Федеральную антимонопольную службу с отметками об одобрении.

- Весь перечень учредителей вместе с характеристиками.

- Документы для регистрации первого выпуска акций, если банк зарегистрирован как АО.

Процедура оформления лицензии может занять до полугода. Срок в 6 месяцев отсчитывается с момента подачи документов. Если все в порядке, Центральный Банк выдает лицензию и направляет сведения о компании в ФНС — Федеральную налоговую службу. Налоговики добавляют информацию будущей кредитной организации в реестр. Учредителям останется внести полную сумму в уставный капитал. На это есть ровно 1 месяц. Если имеются дополнительные деньги, можно параллельно открыть компанию, оказывающую бухгалтерские услуги. На сайте есть готовый бизнес-план бухгалтерской фирмы.

Начальные инвестиции

Остается выяснить, сколько стоит открыть банк. Пусть бизнесмен планирует запустить в работу финансовое учреждение с центральным офисом и четырьмя дополнительными. Список расходов выглядит так:

|

Статья |

Сумма, руб. |

|

Покупка здания для головного офиса |

190 млн |

|

Аренда 4 помещений для филиала |

1 млн 160 тыс. |

|

Ремонт и дизайн |

11 млн |

|

Сбор документов и оформление лицензии |

52 млн |

|

Оборудование |

19 млн |

|

Рекламная кампания |

6 млн |

|

Уставный капитал для базовой лицензии |

300 млн |

|

Итого |

579 млн 160 тыс. |

Такая сумма нужна, чтобы запустить кредитное учреждение в работу. Лучше использовать личные финансы. К идее об открытии банка приходят состоятельные бизнесмены, поэтому они могут собрать нужную сумму. Есть альтернативный вариант — открыть акционерное общество. Учредители оплатят недостающую часть денежных средств, но получат право на долю прибыли, голос при выработке управленческих решений.

Сроки окупаемости

Большинство финансовых учреждений не афиширует статистику по срокам окупаемости. Это коммерческая тайна. Но в среднем на то, чтобы вернуть начальные инвестиции, понадобится от 5 до 10 лет. Это при идеальных условиях. Есть негативные факторы, способные сильно затянуть сроки. Экономический кризис порождает низкий спрос на кредитные продукты, в результате прибыль падает. Центробанк повышает ключевую ставку на 10 % и желающих получить заемные средства под реальные 25 % годовых не остается.

Перед тем, как открыть новый банк в России, нужно с нуля составить бизнес-план. Если компания необходима для обеспечения финансами другой деятельности, связанной с торговлей или строительством, владельцу нет разницы, сколько будут окупаться вложения. Главное — текущие выгоды в виде экономии на комиссиях и эквайринге, самостоятельное покрытие кассовых разрывов.

На создание кредитного учреждения нужно потратить более 579 миллионов рублей. Эта сумма не скоро вернется к учредителю. Но появится шанс построить долгосрочный бизнес-проект, способный приносить стабильную прибыль на протяжении десятилетий. Главное — не остаться аутсайдером в конкурентной борьбе и всегда держать руку на пульсе.